□马萍

在新冠肺炎疫情冲击下,全球贸易额下降、港口出现拥堵、企业债务走高,致使短期出口信用保险市场整体趋于收缩、风险敞口加大。值得关注的是,受前期防控不力叠加疫情反弹影响,无论是从进出口表现、物流压力,还是违约风险角度看,欧美地区风险均高于亚洲地区。与此同时,自20世纪90年代以来,欧美国家以提升效率和承保规模为由,主张在短期出口信用保险领域推动商业化经营,由私营机构主导,为此欧美市场商业保险公司压力陡增。对比欧美商业保险公司与我国政策性保险机构的疫情应对举措可得,政策性机构在经济危机时期可弥补商业性机构下降的市场份额,以更高的风险承担能力和更强的定向调控意图,发挥逆周期调节作用。这为短期出口信用保险市场实现政策性保险与商业性保险的互补协作提供了借鉴与启示。

疫情使短期出口信用保险市场更为谨慎

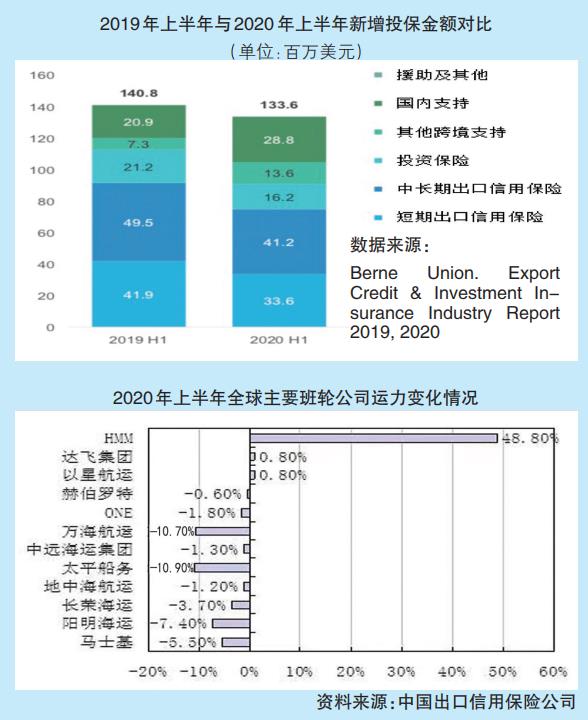

根据世界卫生组织(WHO)数据,截至2021年4月5日,全球报告新冠肺炎确诊病例数累计超1.31亿,美国为疫情最严重国家,累计确诊超3141.6万人。欧洲亦为疫情重灾区,且历经三轮反弹,法国、英国累计确诊病例均突破400万。疫情冲击下,各国先后实施的大规模封锁措施及其引发的产业链中断致使全球需求锐减,居民部门消费减少、企业部门生产投资萎缩,经济下行趋势显著。世界范围内,国际贸易额总体大幅下降。据世界贸易组织(WTO)最新预测,2020年全球商品贸易下降9.2%。就区域而言,欧洲和北美地区进出口均大幅下降,二者出口额降幅超过20%,进口额分别下降19.3%和14.5%。相比之下,亚洲所受冲击较小,出口仅下降6.1%,进口下降7.1%。贸易额减少直接意味着短期出口信用保险潜在业务规模的缩小。2020年上半年,短期出口信用保险承保金额增速放缓,与此同时信用风险放大。根据UBS投资银行分析师估计,由疫情引发的信用保险损失在未来两年将达80亿至600亿美元。

随着圣诞、新年以及春节等节日的相继到来,全球跨境物流服务需求持续快速上升。然而,由于2021年初疫情在全球范围内特别是欧美地区出现反弹,各国再度加强边境管制、检疫措施,包括英国、西班牙在内的多国出现港口拥堵,全球集装箱周转速度下降,装卸货劳动力不足,物流压力显著上升。在这一背景下,出口企业的风险敞口明显增大。一方面,物流延误导致目的港无人提货的可能性上升。另一方面,由于多数班轮公司在疫情全球暴发伊始对国际航运形势预期悲观,2020年上半年全球主要班轮公司运力大幅缩减,相应舱位难以匹配激增的市场需求,部分航线爆仓甩货现象频现。据国桥远航中国战略发展总监指出,目前慢航违约甩箱率高达13%-14%,这也使得海运贸易风险走高。

据全球资产管理集团骏利亨德森(Janus Henderson)发布的《公司债务指数报告》估计,为应对疫情冲击,维持现金流平衡,2020年全球900家主要企业累计新增净债务约1万亿美元,同比增长12%。部分公司,如大众汽车债务总量已达南非、匈牙利等国家的公共债务水平。从区域来看,美国和欧洲企业相较亚洲企业负债更高。根据中金公司发布的海外宏观专题报告,2020年二季度美国非金融企业债务与GDP比例较2019年四季度上升7.8个百分点至83.5%,企业偿债比例上升2.2个百分点至48.5%。与此同时,欧元区企业今年上半年债务规模增加超4000亿欧元,而2019年全年仅增2890亿欧元。尽管欧美企业发债短期有利于避免破产集中爆发,但此举仅可递延风险。一旦疫情期间的政府支持措施终止,相关企业仍可能陷入违约和破产的恶性循环。这使得欧美商业保险公司在承保短期出口信用保险时更为谨慎。

商业公司与政策性机构的风险应对不同

尽管西方发达国家的短期出口信用保险绝大部分由商业保险公司提供,但由于危机时期商业保险公司往往出于利润考量而收缩市场份额,为应对私营部门承保能力下降,同时刺激经济增长,政府多出台信贷框架,支持政策性出口信用保险机构及时补位。在疫情冲击下,政策性信用保险机构发挥着稳定外贸基本盘、实现逆周期调节的重要作用。

商业保险公司风险应对表现

由于商业性保险在市场中依据价格信号、供求关系等运作,当疫情导致企业破产风险、付款延迟风险等激增时,商业保险公司必然会调整承保范围,降低风险偏好,以防出现赔付率激增现象。在汽车和航空等行业受疫情冲击严重背景下,大宗商品交易商Traxys由于行业信贷覆盖率恶化,于2020年底前退出北美铅锌金属交易市场。为此,保险公司对铝和镍等金属行业企业投保持消极态度。除缩小承保范围外,部分商业保险公司亦选择提高保费以降低亏损。与此同时,企业需提供更多、更新的信息,以满足保险公司日趋严格的风险审查要求。尽管多数商业保险公司亦采取了延长付款期限、宽限通知时间、放宽行政义务等措施,但却无法满足企业对短期出口应收款保险的迫切需求。商业性保险实际上仅能发挥顺周期调节功能,在危机时期往往面临市场失灵问题,不利于形成良好的市场预期。在此背景下,政策性保险机构则在政府的干预行为和宏观调控下,发挥经济调节、资金融通、社会管理等重要的逆周期调节功能。

政策性保险机构风险应对措施

在上述背景下,欧盟委员会于2020年3月通过《国家援助临时性框架》(State Aid Temporary Framework),允许政策性保险机构承保短期出口信用保险。在临时性框架出台后,91%的欧盟政策性出口信用保险机构表示参与,61%的机构报告了其直接承保或通过再保的所谓“可市场化风险”。据伯尔尼协会统计,其政策性保险机构会员主要采取了向投保人提供支持、加大承保范围、刺激流动性、降低违约率等应对手段。

(作者单位:北京大学外国语学院)