来源:中国银行保险报

□记者 房文彬

3月27日,在中国人民保险集团股份有限公司(以下简称“中国人保”)举行的2022年度业绩发布会上,被问及“一把手”变动后中国人保卓越保险战略是否会调整时,中国人保总裁王廷科回应,卓越保险战略是全面贯彻落实新发展理念、根据国家“十四五”规划研究提出并推动实施的战略,战略的本质是高质量发展,目标是建设世界一流企业,这符合中央的要求,也符合当前行业发展和中国人保的战略布局。他表示,未来中国人保要保持战略定力,会把战略稳定性和策略的灵活性有机结合,在推进卓越保险战略过程中,对一些具体策略进行动态调整,更加有效、科学地推进项目实施。

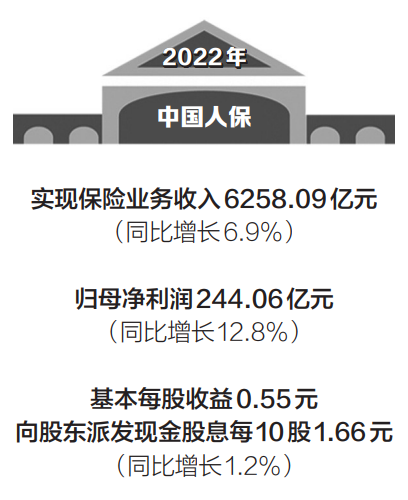

数据显示,2022年,中国人保实现保险业务收入6258.09亿元,同比增长6.9%;归母净利润244.06亿元,同比增长12.8%;基本每股收益0.55元,向股东派发现金股息每10股1.66元,同比增长1.2%。

财产险保费、净利润双增长

财产险是中国人保的核心业务。年报显示,2022年,人保财险实现保费、净利润双增长,其中,原保险保费收入4854.34亿元,同比增长8.3%;实现净利润265.47亿元,同比增长17.5%。

细分险种来看,人保财险原保险保费收入贡献前5名险种分别是车险、意外伤害及健康险、农险、责任险和企业财产险,其中车险业务实现原保险保费收入2711.60亿元,同比增长6.2%;承保利润113.05亿元,综合成本率95.6%。

在非车险业务中,2022年原保险保费收入最高的险种为意外伤害及健康险,为889.99亿元,同比增长10.3%;增速最快的则为信用保证保险,去年实现原保险保费收入52.94亿元,同比增长86.4%。

人保财险总裁于泽预计,2023年车险的综合成本率仍将控制在97%以内,非车险的综合成本率将努力达到低于100%的目标。

“车险是人保财险的重要业务支柱,在数据、模型、队伍等方面,人保财险具有天然的优势。未来,在客户细分、风险选择、业务结构等方面,人保财险还有发展空间。”于泽说。

“大个险”代理人队伍锐减

2022年,人保寿险实现原保险保费收入927.02亿元,同比下降4.3%;实现净利润27.06亿元,同比减少34.7%;一年新业务价值26.69亿元,同比下降17.3%。

对于保费、利润的下降,人保寿险称主要是主动调整优化业务结构,压缩低价值寿险产品规模。同时,人保寿险加大中高价值型终身寿险、年金保险产品销售,实现普通型寿险原保费收入298.50亿元,同比增长15.7%。

按渠道划分,人保寿险个险渠道、银保渠道和团体保险渠道分别实现保费收入455.98亿元、440.30亿元和30.74亿元,占比分别为49.2%、47.5%、3.3%。值得注意的是,个险渠道保费收入占比首次跌破50%。2021年年报中,人保寿险的个险渠道占比为51.8%。

这背后是代理人队伍的缩减。数据显示,截至2022年12月31日,人保寿险“大个险”代理人较2021年底减少8.86万人至9.74万人,降幅达到47.63%,且较2020年末的41.43万人累计减少31.69万人,降幅高达76.5%。

代理人数量虽然在下滑,但是代理人产能却在提高。2022年人保寿险“大个险”渠道月人均新单期缴保费3995.03元,同比增加1001.44元,增幅33.45%。

此外,由于新单增长承压,2022年,人保寿险的一年新业务价值为26.69亿元,同比减少17.3%。三大渠道中,也仅银保渠道一年新业务价值增长332%至5.49亿元,个险渠道和团体保险渠道的一年新业务价值分别为20.71亿元、0.49亿元,同比减少31%、51.5%。截至2022年末,人保寿险的内含价值为1037.73亿元,同比减少6.9%。

人保寿险总经理肖建友表示,未来,人保寿险仍将以“大个险”为主,在绩优人力上下功夫;同时稳健发展银保渠道,并在加强与电商平台合作的同时,持续建设自营团队;此外,人保寿险在积极开展个人养老试点,人保养老也在开展商业养老试点。

在资本市场波动较大的2022年,投资收益的变动对于中国人保影响较大。数据显示,2022年,中国人保的总投资收益为552.65亿元,同比下降12.4%;净投资收益603.55亿元,同比增长15.5%;总投资收益率4.6%,同比下降1.2个百分点;净投资收益率5.1%,同比增长0.3个百分点。