来源:中国银行保险报

据《中国银行保险报》记者不完全统计,截至5月9日,已有174家保险公司(78家人身险公司、82家财产险公司、14家再保险公司)披露2023年一季度偿付能力报告。

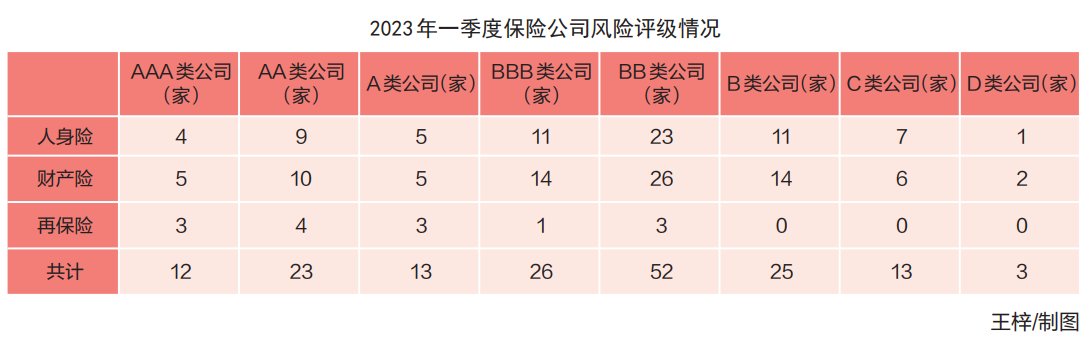

整体来看,风险综合评级结果保持稳定,A类公司占比近三成。统计结果显示,在已披露风险综合评级结果的167家公司中,风险小的A类公司48家,风险较小的B类公司103家,风险较大的C类公司(即中风险公司)13家,风险严重的D类公司(即高风险公司)3家。

近六成公司实现盈利

在净利润方面,2023年一季度,110家保险公司实现盈利,占比超六成。其中,财产险经营优势进一步强化,盈利的公司达56家,占比近七成;随着负债端拐点已现,人力量稳质升,人身险公司经营情况渐有好转,盈利的公司达44家,占比近六成。

东吴证券认为,寿险业负债端复苏的信心正在积累,从储蓄型业务和银保渠道放量向价值型业务逐步过渡。3月以来,负债端拐点正在显现,随着疫情放开影响不断深化,代理人逐步复工复产,各大险企积极备战第二阶段“开门红”,需求逐步释放。长期来看,预定利率调整有望引导人身险公司降低负债成本。预计二季度新单放量有助于提升代理人收入并稳定队伍信心,助力下半年价值型业务放量表现。

在负债端增长和投资端有力拉动下,今年一季度再保险公司整体实现净利润大幅增长。

记者统计发现,2023年一季度,14家再保险公司整体保持较好的盈利能力,共有10家公司实现盈利。其中,3家盈利超1亿元:中再产险净利润3.37亿元,同比增长116%;德国通用再保险净利润2.1亿元,同比增长53.28%;慕尼黑再保险净利润1.4亿元,同比增长77.22%。

在投资端,由于资本市场向好,今年一季度,171家险企实现投资盈利。其中,81家财产险公司、78家人身险公司、12家再保险公司实现综合投资收益率为正。

人身险公司方面,小康人寿、合众人寿、中信保诚人寿、国富人寿、财信吉祥人寿收益率位列前五,分别为7.52%、3.29%、2.59%、2.37%、2.14%。

财产险公司方面,锦泰财险、广东能源自保、北部湾财险、汇友财险、富德财险收益率位列前五,分别为6%、3.91%、2.43%、2.26%、2.06%。

此外,有3家险企综合投资收益率为负,即慕尼黑再保险、信利再保险、华农财险。其中,信利再保险综合投资收益率为-0.52%。

16家公司未达“及格线”

据统计,披露一季度偿付能力报告的174家险企中,42家人身险公司、55家财产险公司、8家再保险公司综合偿付能力充足率出现下降,占比约六成。

按照《保险公司偿付能力管理规定》,保险公司须同时符合核心偿付能力充足率不低于50%、综合偿付能力充足率不低于100%、风险综合评级在B类及以上三项指标,方为偿付能力达标。

在风险综合评级方面,除个别公司未披露风险评级外,共有16家险企最近一次综合风险评级为C或D。

人身险公司中,合众人寿、幸福人寿、北大方正人寿、百年人寿、华汇人寿、长生人寿、渤海人寿、三峡人寿等8家偿付能力不达标。财产险公司中,华安财险、安华农险、渤海财险、富德产险、珠峰保险、前海财险、安心财险、都邦财险等8家公司偿付能力不达标。其中,北大方正人寿、长生人寿和安华农险是不达标的新面孔。

评级为D的北大方正人寿表示,为有效提升偿付能力,公司正在积极协调各方股东,尽快达成并执行有效的增资方案。

对于评级为C,长生人寿在报告中称,公司目前正处于股权转让阶段,受此消息影响,公司从机构到总部层面的员工稳定性均出现不同程度波动,对公司运营造成一定影响,从而部分操作风险指标有所下降,最终导致评价下降。公司已制订相关计划合理配置资源,提升团队专业性,同时加强运营管理,提升保全、理赔时效,降低客户投诉等,以期尽早提升风险综合评级等级。

安华农险表示,2022年四季度风险综合评级为C的主要原因是公司治理方面存在风险。根据整改要求,公司正在积极推进有关工作,2023年已召开多次会议审议有关事项,并取得实质进展。

此外,偿付能力报告显示,今年一季度,深圳银保监局约谈富德产险,要求该公司重视偿付能力管理工作,补齐治理短板,尽快加强与股东沟通,完善董事会,确定董事长和总经理。富德产险表示,将根据监管约谈要求,加强与股东沟通,计划二季度完成公司章程修订,并根据新章程选举确定董事长与总经理,规范“三会一层”运作。