来源:中国银行保险报

□记者 杨雨萌

2023年,在复杂的市场环境下,利率水平低位运行和权益市场震荡分化,让保险公司投资端承压。从近期A股5家上市险企披露的年报数据看,整体投资收益仍在下滑,险资投资收益与配置压力进一步加大。不过,2024年,各家公司均认为在经济回升态势进一步增强的作用下,投资环境较去年应有明显改善。

总投资收益一升四降

2023年,多家公司实施新会计准则,参考上市险企年报披露情况,5家上市险企总投资收益3844.7亿元,比上年下滑15.24%。

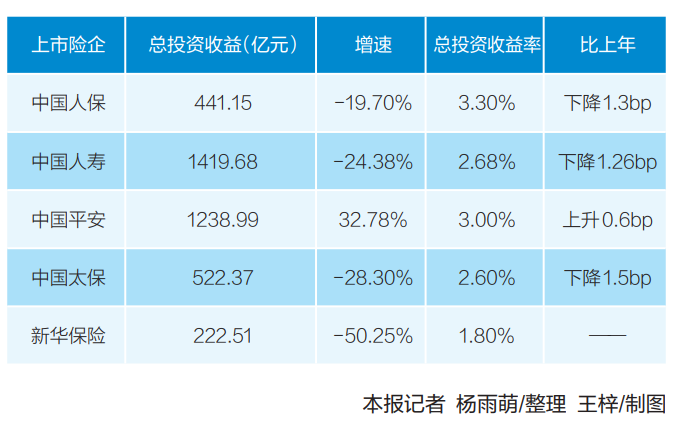

其中,中国平安总投资收益1238.99亿元,比上年增长32.78%;中国人保、中国人寿、中国太保、新华保险总投资收益分别为441.15亿元、1419.68亿元、522.37亿元、222.51亿元,比上年分别下降19.70%、24.38%、28.30%、50.25%。

总投资收益率呈现类似趋势。中国人保、中国人寿、中国平安、中国太保、新华保险2023年总投资收益率分别为3.3%、2.68%、3.00%、2.60%、1.80%。除新华保险“投资资产、总投资收益率和净投资收益率与2023年不可比”外,中国人保、中国人寿、中国太保总投资收益率分别比上年下降1.3个、1.26个和1.5个百分点,中国平安上升0.6个百分点。

中国太保表示,总投资收益下滑的主要原因是公司执行新准则且股票市场整体下跌,这导致证券买卖损益及公允价值变动损益降低。

对于投资端的承压,新华保险董事长杨玉成表示,2023年,资本市场波动较大,权益市场主要指数走弱,公司持仓的权益类资产受到影响,损益口径相应面临压力。

投资收益下滑导致上市险企净利润整体缩水。2023年,中国人保、中国人寿、中国平安、中国太保、新华保险归母净利润分别为227.73亿元、211.1亿元、856.65亿元、272.57亿元、87.12亿元,分别下降10.23%、34.20%、22.83%、27.08%、11.30%。

中国平安副总经理付欣表示,利润下降是由于资本市场波动、信用风险、审慎的拨备策略等。内部观测,信用风险已经筑底并向好,对未来3年重回业绩高质量增长很有信心。

预期投资环境改善

尽管2023年投资收益不尽如人意,但面对接下来一年资本市场和投资机会,上市险企表现出充足信心。

“近期,市场情绪发生积极变化,投资者信心逐步恢复。整体看,2024年,险资投资运作环境将逐步改善,面临的投资机会将显著增多,在新会计准则口径下,投资收益率将有所回升。”人保资产拟任总裁黄本尧在判断2024年投资市场时表示。

中国人寿副总裁刘晖也看好接下来的投资环境。“今年以来,随着稳增长政策持续发力,经济回升向好的态势进一步巩固和增强,在经济发展目标明确、高质量发展扎实推进的背景下,投资环境将明显改善。”刘晖说。

刘晖认为,股票市场自春节以来出现一波超跌反弹,市场信心有所恢复,当前A股市场整体估值仍处历史底部,预计今年股票市场表现将显著好于过去两年。固收市场利率持续明显下行,经济仍在修复,货币市场政策保持宽松基调,预计利率水平将维持低位。

在投资环境逐渐改善的过渡期,上市险企应考虑市场复杂变化性,及时应对市场波动。“中国人寿资产配置的总基调是守正创新、行稳致远,我们将在坚持基本要求、原则、理念的基础上,聚焦优势品种,构建长期合理的投资收益水平组合。”刘晖说。

新华保险副总裁兼首席风险官秦泓波表示,在境内外市场周期波动、国家产业结构深刻变化时期,考虑长期资产配置需要,公司将对权益类配置做适应性调整,重点关注高股息、优先股机会等。

在稳健中找寻另类配置机会

当前,上市险企投资策略在维持稳健的同时,展现出对另类投资机会的关注。

黄本尧在谈及投资策略变化时表示,将积极推进另类投资业务创新转型,比如通过ABS、REITs、类REITs等资产证券化创新工具,盘活实体经济里面的优质存量资产,满足险资配置需求。

中国太保表示,公司基于对宏观环境长期趋势的展望,进一步落实精细化的哑铃型资产配置策略。一方面,持续加强长期利率债配置,以延展固定收益资产久期;另一方面,适当增加权益类资产以及未上市股权等另类投资配置,以提高长期投资回报。同时,持续降低信用类资产配置比例,管控好信用风险,大类资产配置持续优化。

“在另类投资方面,为降低股、债波动性,我们要做一些新基建另类投资,包括公共基础设施、煤气、水电、旧城改造等和政府合作的、安全性高的、有一定收益保障的另类投资,在私募股权投资上也有配置需求和布局。”杨玉成表示。